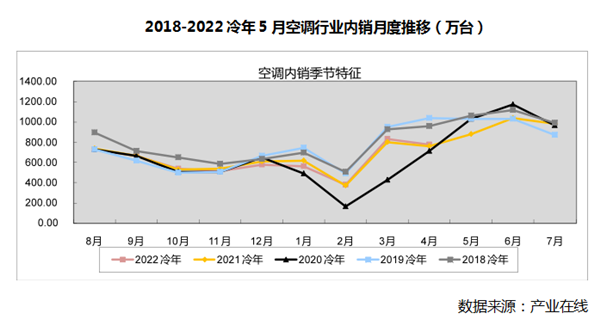

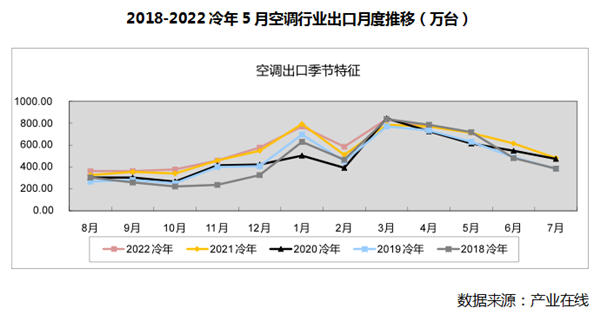

总的来看,5月产销数据不算悲观,出口量虽下降11.98%,内销则在低基数基础上,实现了6.7%的增长。其中TOP企业内销增长较快,带动了行业整体内销的增长。而由于海外通胀、经济降温,需求下降,海外市场转淡,出口持续下降,尤其是随着目前国际局势的复杂性加剧,出口市场仍旧存在一定变数。

对比终端销售数据的惨淡,供货端产销情况保持相对平稳。从2022年1-5月累计产销数据来看,生产累计7029.30万台,同比下降1.33%;销售累计7070.83万台,同比增长1.2%,其中出口3586.35万台,同比增长0.71%,内销出货3483.38万台,同比增长1.71%。随着空调传统销售旺季的来临,叠加气温攀升、疫情稳定带来的利好,供货端的产销情况保持着相对稳定的节奏,但供货端对市场的态度依旧谨慎悲观。

上游压缩机企业对终端市场缺乏信心,谨慎求稳心态占主导。5月旋转压缩机行业生产2279.0万台,同比下降1.5%,环比下降2.1%;销售2254.1万台,同比下降0.3%,环比下滑3.3%。库存量478.4万台,同比下降12.5%。5月产量受下游需求不足影响同比下滑幅度有所加大,企业生产信心不足,销量同比微下滑,库存数量加速减少。

从数据看2022年6月家用空调行业排产约为1339万台,较去年同期生产实绩下降12.4%。其中,内销较去年同期实绩下降17.3%;出口较去年同期实绩下滑21.6%。本月整体排产呈现下降趋势,由于五月份终端销售不旺,企业排产都比较谨慎悲观,目前全国各大城市天气也相对凉爽,加上疫情封控,并不利于空调销售。大企业的裁员、降薪、降费节约成本信息,也都显示出企业为长期困难做准备,对短期国内市场的恢复偏向悲观。

从多渠道的零售数据来看,5月、6月家用空调的零售数据不论线上线下都不乐观,行业内整体对零售端也难再有更高的期待。尽管全国各地刺激政策不断出台,如家电回收、家电下乡、家电补贴等,但是5月中下旬以来,虽然入夏,但是气温上升并不明显,疫情疫情也影响到线下大卖场等渠道的零售。传导到上游企业端,预计6月份的产销数据,将出现较大幅度的下降。总的来看,5月份大概会成为空调企业在2022年传统销售旺季中最后的坚强,接下来将会是家用空调行业的下半场。

多角度多层测的消费刺激政策,都在向着稳增长和刺激消费的角度发力,央行LPR降息,房地产市场的松动、保障房精装修、家电回收政策刺激城市存量市场需求,短期内的作用仍有待观察,消费信心的恢复毕竟需要时间。

作为供给端的企业,则是面临原材料成本增加、国内市场承压、海外运费高涨的背景,纷纷做出打持久战的准备,通过多种手段精简费用,以保持自身的抗风险能力,提升运营的稳定性,应对波动的外部环境。

从上游供给角度来看,不论是压缩机企业还是空调企业,短期都是保守策略求稳,但在这样的背景下,都开始关注新的细分市场,磨练核心技术,企业从追求规模向追求效应,目前企业应对成本压力普遍提价,谨慎避免恶性竞争,有利于长期行业进入良性循环。在此背景下,行业龙头企业的优势得到加强。

从下游需求端来看,目前国内的各项刺激政策力度之大,随着疫情影响减弱,经济社会恢复正常,居民收入恢复增长,叠加消费刺激政策,有望面临一定程度的消费复苏。而以我国面积之大、人口之多,长期看,规模仍会增加。

而在国际市场角度,随着海运和原材料成本得到一定缓解,以及国内部分空调企业在海外市场运营的加强,尤其是全球通胀背景下,对国内质优价廉空调产品的需求会有一定增加。海外市场增长下降的趋势或将有所改变。尤其是复杂国际局势下,中国同各大经济区域的合作都多余冲突,家用空调作为耐用品,其增长的确定性也将加强。

2022冷年累计生产总量12527.60万台,同比下滑0.20%,总销售量12225.82万台,同比增长1.14%。其中内销出货总量6506.37万台,同比增长0.02%,出口总量5719.35万台,同比增长2.44%。

2022财年累计生产总量7029.30万台,同比下滑1.33%,总销售量7070.83万台,同比增长1.20%。其中内销出货总量3484.38万台,同比增长1.71%,出口总量3586.35万台,同比增长0.71%。

【潮流家电网版权声明】:本网站注明转载的内容均来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。如果您发现网站上有侵犯您的知识产权的作品,欢迎提供相关证据,发送邮件至731801816@qq.com,我们会及时修改或删除。

未经正式授权严禁转载本文,侵权必究。